インボイス申請書の書き方(法人向け)

Contents

インボイス登録には申請書の提出が必要

前回の記事では、個人事業主向けにインボイス申請書の書き方を解説しました。

今回は、法人向けにインボイス申請書の書き方を解説します。

一部、個人事業主のケースと記載内容が異なる部分がありますので、法人でこれから「適格請求書発行事業者の登録申請書」を作成される場合は参考にしていただければと思います。

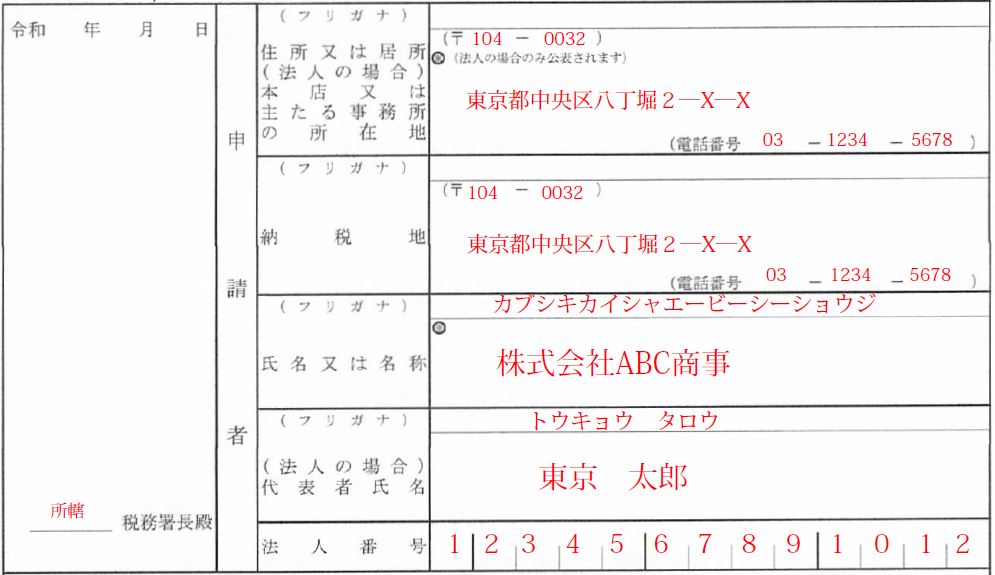

1ページ目上段:「申請者」欄の書き方

- 「住所」「納税地」「氏名又は名称」には、インボイス制度の登録を行う事業者の本店所在地、納税地、社名を記載します。

- 「代表者氏名」は代表取締役や代表社員の氏名を

- 「法人番号」は自社のものを記載します。(なお「法人番号公表サイト」で自社の法人番号を確認できます)

- 申請書を提出すると、インボイス制度の公表サイトで「社名」と「登録番号」、「本店又は主たる事務所の所在地」が公表されます。

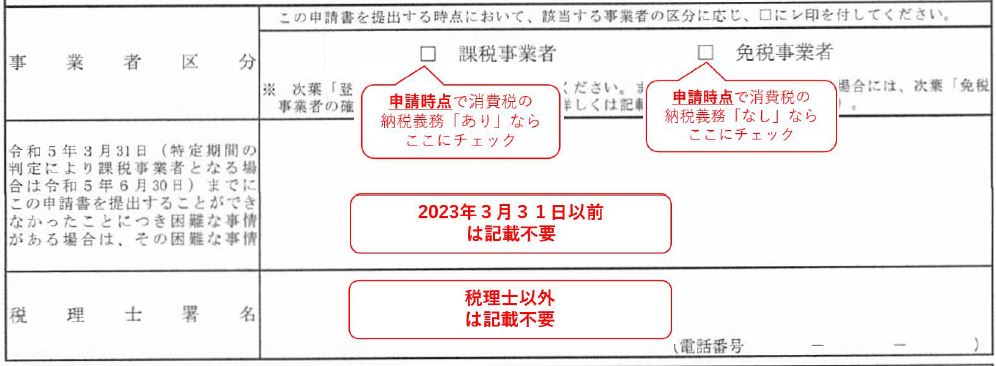

1ページ目下段:「事業者区分」欄の書き方

- 「事業者区分」にはこの申請書を提出する時点で消費税の申告義務があるか否かを選択します。申請書提出時点において消費税の申告義務がある場合は「課税事業者」にチェックを、申告義務がない場合には「免税事業者」にチェックを入れます。

- 「令和5年3月31日までに提出することができなかったことにつき困難な事情がある場合は、その事情(一部略)」の部分は、申請書の提出日が2023年3月31日より前であれば空白で問題ありません。

- 「税理士署名」の部分は、税理士に申請書の作成を依頼する場合以外は空白でOKです。

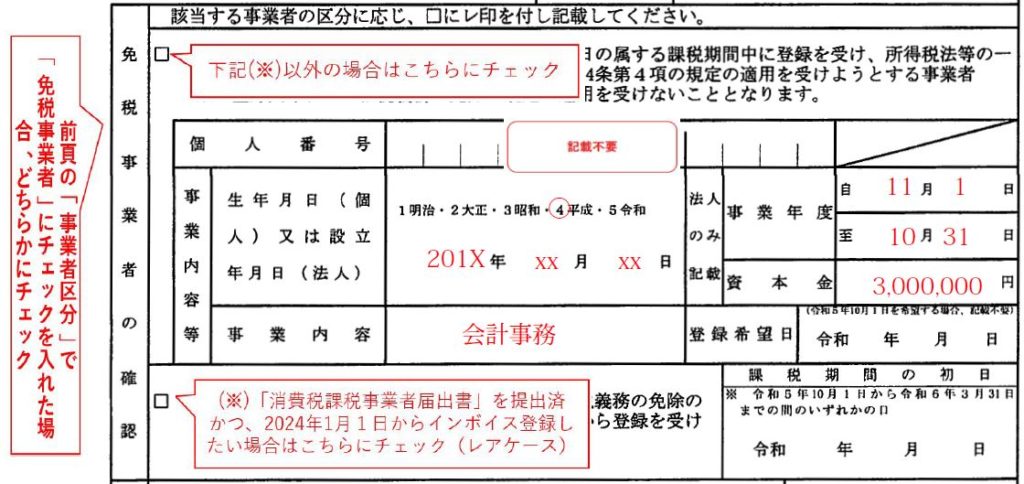

2ページ目(次葉)上段:「免税事業者の確認」欄の書き方

- この部分は、1ページ目の「事業者区分」で「免税事業者」にチェックを入れた場合に記入する必要があります。「課税事業者」にチェックを入れた場合は飛ばして問題ありません。

- チェック欄が2つあり、いずれかあてはまる方にチェックを入れます。チェックの内容の読解が非常に難解になっていますが、基本的に1つ目にチェックを入れるケースが圧倒的に多いと思われます。

- 1つ目の「令和5年10月1日から令和11年9月30日まで・・・・となります」は、2023年10月1日からインボイス登録を行う場合にチェックを入れます。もしインボイス制度開始の10月1日より後に登録を受けたい場合、「登録希望日」にその日を記載します。

- 2つ目にチェックを入れるのは、例えば以下全てに当てはまるケースが想定されます。事例とはレアケースであることが想定されるるので、大半の免税事業者は1つ目にチェックを入れることになるでしょう。

- 10月決算の会社で「2023年10月期までは免税事業者」

- 2023年11月1日から始まる新しい事業年度からインボイス登録したい

- 課税事業者届出書は提出済み

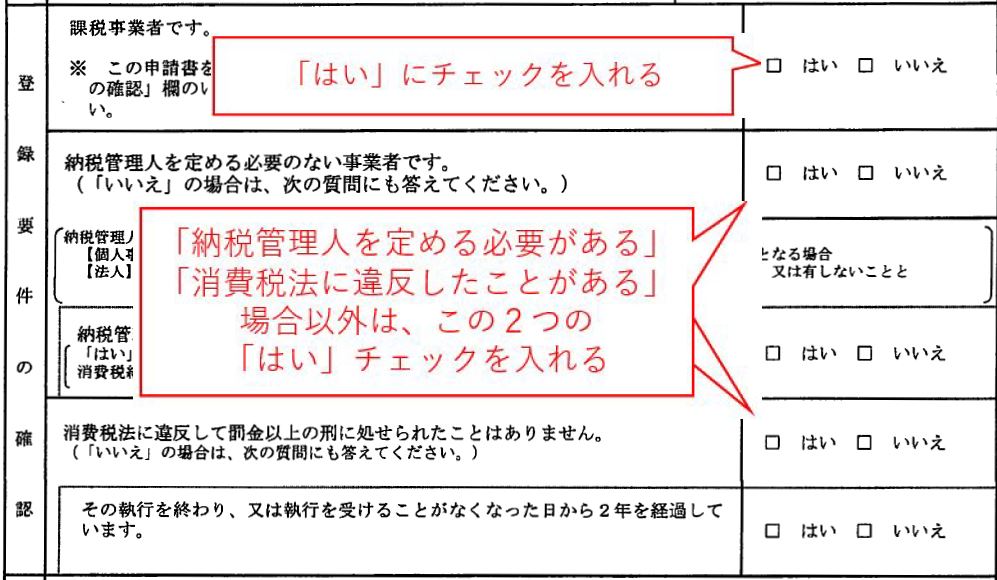

2ページ目(次葉)下段:「登録要件の確認」欄の書き方

- この部分は、必ず記入する必要があります。

- 今回インボイス登録を行う事業者で、「納税管理人を定めていない」、かつ、「消費税法に違反したことがない」場合(つまり、ほぼ全ての会社)は以下のように記載すればOKです。

- 「課税事業者です」→「はい」にチェック

- 「納税管理人を定める必要のない事業者です」→「はい」にチェック ※「納税管理人の届出をしています」はチェック不要

- 「消費税法に違反して罰金以上の刑に処せられたことはありません」→「はい」にチェック ※「その執行を終わり・・・」はチェック不要

【こちらもチェック】

<驚きの料金>インボイス対策のため確定申告書を税理士に「丸投げ」してみては?